|

EN BREF

|

Dans un contexte économique en constante évolution, les taux bancaires jouent un rôle crucial dans la gestion de nos finances personnelles. Que ce soit pour un prêt immobilier, un crédit à la consommation ou encore pour l’épargne, comprendre les implications des taux d’intérêt actuels est essentiel pour prendre des décisions éclairées. Les taux, qu’ils soient fixes ou variables, influencent directement le coût de nos emprunts et la rentabilité de nos placements. Analyser ces taux permet donc de mieux gérer son budget et d’optimiser ses choix financiers.

Les taux bancaires actuels jouent un rôle crucial dans la gestion de vos finances personnelles. En effet, que vous envisagiez de prendre un crédit, d’épargner, ou même d’investir, il est essentiel de saisir les implications de ces taux sur votre budget. Cet article a pour but de explorerez les avantages et les inconvénients liés aux taux d’intérêt actuels afin de vous aider à naviguer dans vos choix financiers.

Avantages

Un des principaux avantages des taux bancaires actuels est leur tendance généralement baissière. Cela signifie que les emprunteurs peuvent profiter de prêts immobiliers à des taux inférieurs par rapport aux années précédentes. Par exemple, un taux d’intérêt de 1 % sur un crédit immobilier peut alléger significativement la charge financière des ménages. De plus, avec un taux variable, les emprunteurs peuvent bénéficier de frais moins élevés si le marché évolue à leur avantage.

Par ailleurs, une meilleure compréhension des taux, notamment le TAEG (taux annuel effectif global), vous permet de connaître le coût réel de votre crédit, y compris tous les frais annexes, ce qui vous aide dans vos décisions budgétaires. La possibilité de comparer les taux d’intérêt grâce à des outils en ligne, comme ceux proposés par votre baromètre financier, vous permet de maximiser vos économies financières.

Inconvénients

Il existe également un défi concernant l’épargne. Les taux bas peuvent décourager les épargnants qui recherchent une rémunération plus élevée sur leur capital. En conséquence, les placements à faible risque, comme les comptes à terme, voient leur rendement diminuer, ce qui peut rendre l’épargne moins attrayante. Les investisseurs doivent donc se tourner vers d’autres options pour optimiser leur rendements, ce qui entraîne un besoin accru de recherche et d’analyse.

En somme, comprendre les taux bancaires actuels est essentiel pour toute personne souhaitant gérer efficacement ses finances personnelles. Les avantages liés aux prêts à taux bas sont indéniables, mais ils cachent également des inconvénients qui nécessitent une réflexion minutieuse. Pour aller plus loin, il est conseillé de vous informer avec des ressources externes telles que les guides de CAFPI pour une bonne appréhension de votre situation financière.

Dans un contexte économique en constante évolution, il est essentiel de saisir l’impact des taux bancaires sur vos finances personnelles. Cet article explore la signification des taux d’intérêt actuels, les différents types de taux, ainsi que leur effet sur vos emprunts et placements. Que vous soyez à la recherche d’un prêt immobilier ou simplement soucieux de gérer votre budget, comprendre ces concepts vous aidera à prendre des décisions éclairées.

Les différents types de taux d’intérêt

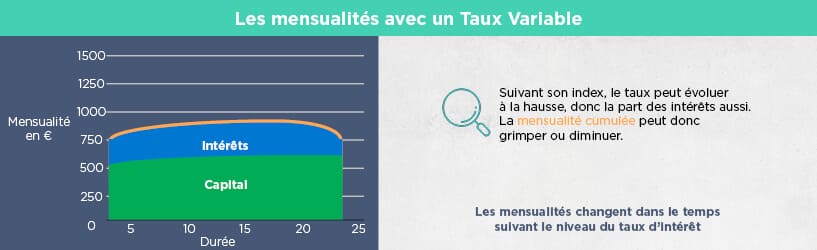

Les taux d’intérêt peuvent être classés en plusieurs catégories, parmi lesquelles les taux fixes et les taux variables. Un taux fixe reste constant pendant toute la durée du prêt, ce qui vous permet d’anticiper vos remboursements. En revanche, un taux variable, ou révisable, évolue en fonction d’un indice de référence défini, ce qui peut entraîner des variations dans vos paiements mensuels.

L’importance du taux annuel effectif global (TAEG)

Le taux annuel effectif global (TAEG) est un indicateur clé qui représente le coût total de votre crédit, incluant les frais annexes. Selon le ministère de l’économie, le TAEG vous permet de comparer les offres de manière transparente. Pour en savoir plus sur le TAEG, consultez ce lien : TAEG – Économie.gouv.fr.

Comment les taux d’intérêt influencent vos emprunts

Un taux d’intérêt plus élevé sur un prêt immobilier signifie que vous paierez plus en intérêts au fil du temps. Il est donc crucial de surveiller l’évolution des taux pour choisir le bon moment afin de contracter un emprunt. Par exemple, un taux de 1 % appliqué sur un montant emprunté peut sembler faible, mais cumulé sur plusieurs années, il peut représenter une somme significative à rembourser.

Les implications pour vos économies

Les taux d’intérêt ne touchent pas seulement les emprunteurs ; ils ont également un impact sur les épargnants. Un taux d’intérêt bas sur les livrets d’épargne peut réduire le rendement de vos économies. Dans ce contexte, il est utile d’explorer d’autres options d’investissement, comme les comptes à terme ou les placements dans des produits d’investissement plus dynamiques.

Anticiper les tendances futures

Il est important de s’informer sur les prévisions concernant les taux immobiliers pour prendre des décisions financières éclairées. Un rapport détaillé sur les tendances actuelles peut être consulté ici : Analyse des taux immobiliers – Comparaison-assurance-pret-immobilier.fr.

Comprendre les taux bancaires et leur impact sur vos finances est essentiel pour optimiser vos emprunts et placements. Restez informé des fluctuations des taux d’intérêt et utilisez des outils comme le TAEG pour comparer les offres de manière efficiente. En étant attentif à ces éléments, vous serez mieux équipé pour gérer vos finances personnelles avec succès.

Comprendre les taux bancaires actuels : un enjeu majeur pour vos finances

Dans un contexte économique en constante évolution, il est essentiel de saisir l’impact des taux d’intérêt sur vos finances personnelles. Que ce soit pour un prêt immobilier ou un simple compte d’épargne, les taux bancaires influencent directement vos capacités d’emprunt et de l’épargne. Ce guide vous aide à naviguer dans cet univers complexe et à mieux comprendre les enjeux liés aux différents types de taux.

Les différents types de taux d’intérêt

Il est fondamental de distinguer entre les différents types de taux d’intérêt qui existent sur les marchés financiers. Les taux fixes garantissent une prévisibilité des remboursements tandis que les taux variables, souvent moins élevés au départ, peuvent fluctuer en fonction de l’évolution des indices de référence. Par exemple, un prêt à taux variable peut amener l’emprunteur à des coûts supplémentaires si les taux augmentent à l’avenir.

Impact des taux d’intérêt sur vos emprunts

Lorsque vous contractez un crédit immobilier, le taux d’intérêt détermine également le montant total que vous aurez à rembourser. En effet, un taux d’intérêt de 1% sur un prêt de 200 000 € peut significativement varier en fonction de la durée choisie pour le remboursement. C’est pourquoi il est crucial d’analyser attentivement votre situation financière avant de vous engager.

Le TAEG : un indicateur clé

Le Taux Annuel Effectif Global (TAEG) est un outil indispensable pour évaluer le coût total de votre crédit. Contrairement au simple taux d’intérêt, le TAEG inclut tous les frais annexes, permettant ainsi une vision claire du coût total de l’emprunt. Avant de finaliser un contrat, comparez les TAEG des différentes offres pour prendre une décision éclairée.

L’importance de la durée du crédit

La durée de votre prêt impacte directement le taux d’intérêt. En général, plus la durée est courte, plus le taux est intéressant. Les crédits à court terme ont tendance à présenter des taux d’intérêt plus bas par rapport aux prêts à long terme, surtout si l’on prend en compte l’incertitude économique. Réfléchissez bien aux compromis entre durée de remboursement et taux d’intérêt.

Se tenir informé des tendances du marché

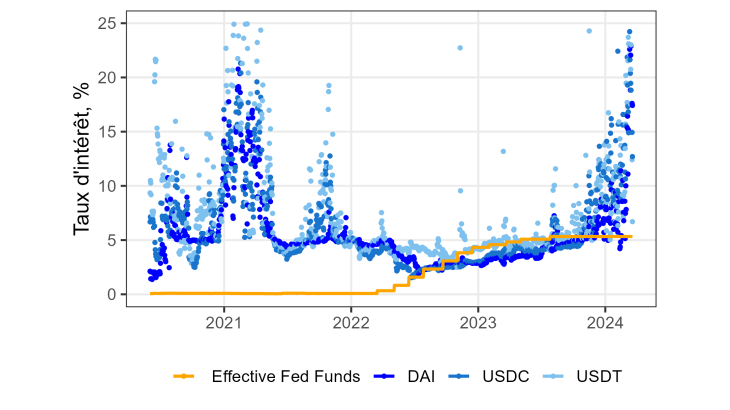

Les taux d’intérêt ne sont pas figés et peuvent évoluer rapidement en fonction de la politique monétaire des banques centrales. Pour naviguer efficacement dans ce monde fluctuant, il est recommandé de suivre les analyses de marché, comme celles disponibles sur des plateformes spécialisées. Par exemple, la consultation de meilleurtaux.com permet de rester au courant des dernières tendances et des meilleures offres.

En résumé, comprendre les taux bancaires actuels est essentiel pour optimiser votre gestion financière. Il est crucial de se familiariser avec les différents types de taux, de suivre l’évolution des taux d’intérêt sur le marché et d’analyser toutes les options qui s’offrent à vous. Prendre des décisions éclairées peut non seulement vous faire économiser de l’argent, mais aussi renforcer votre sécurité financière à long terme.

Comprendre les taux bancaires actuels : conséquences sur vos finances

| Type de taux | Implications pour vos finances |

| Taux fixe | Permet une prévisibilité des remboursements, indépendamment des fluctuations du marché. |

| Taux variable | Peut diminuer ou augmenter selon l’indice de référence, ce qui peut affecter znacèlement le montant des mensualités. |

| Taux nominal | Représente le coût de l’emprunt sans prendre en compte les frais annexes. |

| TAEG (Taux Annuel Effectif Global) | Donne une vision réelle du coût total du crédit, incluant tous les frais associés. |

| Taux d’intérêt directeur | Fixé par la banque centrale, il influence les taux appliqués par les banques commerciales. |

| Taux de crédit à la consommation | Les fluctuations des taux peuvent affecter le coût des crédits à la consommation. |

| Taux d’épargne | Impact sur la rentabilité de vos investissements et l’attractivité de l’épargne. |

| Comparaison interbancaire | Les taux varient d’une banque à l’autre, nécessité de comparer pour obtenir le meilleur. |

| Durée de l’emprunt | Influence le montant des intérêts à payer : plus l’emprunt est long, plus les intérêts peuvent s’accumuler. |

| Impact économique | Des taux bas peuvent stimuler la consommation, mais des taux élevés peuvent décourager les emprunts. |

Témoignages sur la compréhension des taux bancaires actuels : impact sur nos finances

Il est indéniable que les taux d’intérêt bancaires ont un rôle central dans la gestion de notre finances personnelles. L’un des principaux éléments à considérer est le taux d’intérêt du prêt immobilier, qui détermine non seulement le coût de l’emprunt, mais aussi l’accessibilité à la propriété. Pour Marie, une jeune professionnelle, cette réalité l’a frappée lorsque son rêve d’acheter un appartement est devenu une question de chiffres. « J’ai réalisé que chaque point de pourcentage compte. Un taux à 1% de différence sur la durée de mon prêt représente des milliers d’euros sur le long terme, » dit-elle.

De son côté, Hugo, un chef d’entreprise, souligne l’importance de comprendre les taux d’intérêt variables. « Lorsque j’ai pris un prêt à taux variable, je ne savais pas que les fluctuations pouvaient réellement affecter mes paiements mensuels. Cela m’a forcé à établir un budget beaucoup plus strict, surtout en période d’incertitude, » explique-t-il. L’incertitude des taux variables peut entraîner un stress supplémentaire pour ceux qui doivent gérer leurs finances au quotidien.

Évidemment, il ne faut pas négliger le TAEG ou le taux annuel effectif global. Pour Clara, une étudiante qui a récemment contracté un prêt pour ses études, le TAEG a été une révélation. « Je pensais que j’allais juste voir un numéro, mais réaliser que le TAEG incluait des frais annexes m’a ouvert les yeux. J’ai fait des recherches pour comparer les offres et j’ai compris que le coût total de l’épargne reposait sur des éléments que je n’avais pas envisagés, » témoigne-t-elle.

Enfin, Mark, un agent immobilier, met l’accent sur les implications des taux directeurs sur les décisions d’achat. « En tant que professionnel, je vois à quel point la fluctuation des taux directeurs influe sur le marché immobilier. Quand la Banque centrale augmente ses taux, cela refroidit rapidement le marché et dissuade de nombreux acheteurs, » dit-il. Sa perspective explique les soubresauts que peuvent ressentir les candidats à l’achat lorsqu’ils prennent des décisions financières.

Ces témoignages illustrent à quel point il est essentiel de comprendre les taux bancaires actuels et leur impact direct sur notre situation financière. Les décisions prises aujourd’hui, basées sur la connaissance et la compréhension de ces taux, peuvent avoir des conséquences significatives pour l’avenir, qu’il s’agisse d’un prêt immobilier ou d’un financement étudiant.

Dans le contexte économique actuel, il devient essentiel de comprendre les taux bancaires, d’autant plus qu’ils jouent un rôle crucial dans la gestion de nos finances personnelles. Qu’il s’agisse de prêts immobiliers ou de simples comptes d’épargne, les taux d’intérêt affectent la manière dont nous empruntons et épargnons. Cet article se penche sur les implications des taux bancaires actuels et fournit des recommandations pour mieux naviguer dans ce paysage financier.

Les différents types de taux d’intérêt

Il existe plusieurs types de taux d’intérêt qui peuvent influencer vos décisions financières. Les principaux se divisent en deux catégories : les taux fixes et les taux variables. Les taux fixes ne changent pas pendant toute la durée du prêt ou du placement, offrant ainsi une certaine prédictibilité dans vos remboursements. En revanche, les taux variables peuvent fluctuer en fonction d’un indice de référence, ce qui peut impacter le coût total du crédit à long terme.

Pourquoi le choix du taux est crucial ?

Le choix entre un taux fixe et un taux variable est déterminant. Un taux fixe vous protège des hausses de taux d’intérêt éventuelles, tandis qu’un taux variable peut commencer à un niveau inférieur mais comporter des risques de hausse future. Il est donc essentiel d’évaluer votre situation financière et votre tolérance au risque avant de faire un choix.

Le taux annuel effectif global (TAEG)

Le TAEG est un indicateur central à connaître lorsque vous envisagez de contracter un prêt. Il représente le coût total de votre crédit, incluant les intérêts, les frais de dossier, et autres coûts annexes. En le comparant entre différentes offres de prêts, vous pouvez prendre des décisions éclairées. Un TAEG bas ne signifie pas simplement un bon taux d’intérêt ; il peut aussi indiquer des frais cachés. Soyez donc vigilant et comparez tous les éléments.

Impact sur votre pouvoir d’achat

Les taux d’intérêt ont un impact direct sur votre pouvoir d’achat. Un taux d’intérêt plus élevé sur les prêts immobiliers peut signifier des mensualités plus lourdes, ce qui réduit votre capacité à effectuer d’autres achats ou investissements. À l’inverse, des taux plus bas permettent de dégager un budget pour d’autres projets. Avoir une bonne compréhension des taux vous aide à planifier vos dépenses et à anticiper d’éventuels ajustements à votre budget.

Les tendances actuelles des taux bancaires

Actuellement, l’économie mondiale connaît des fluctuations significatives, entraînant des variations des taux bancaires. Les banques centrales ajustent souvent leurs taux directeurs pour encourager ou freiner l borrowing, influençant ainsi les taux proposés aux particuliers. Ces changements peuvent arriver rapidement, il est donc crucial de rester informé afin de tirer parti des meilleures offres.

Comment sécuriser un bon taux ?

Pour obtenir un bon taux, il est conseillé de comparatif les offres de plusieurs établissements bancaires. N’hésitez pas à consulter un courtier en prêts immobiliers qui peut vous orienter vers les meilleures options disponibles et négocier en votre faveur. De plus, maintenir un bonscoring de crédit peut vous permettre d’accéder à des taux plus avantageux.

Comprendre les taux bancaires actuels est essentiel pour naviguer efficacement dans l’univers des finances personnelles. Que vous envisagiez d’emprunter ou d’épargner, évaluer les différents types de taux, connaître le TAEG, et suivre les tendances vous permettra de prendre des décisions éclairées et d’optimiser votre gestion budgétaire.

Conclusion : La compréhension des taux bancaires, clé de vos finances

Dans le contexte économique actuel, les taux d’intérêt jouent un rôle primordial dans la gestion de nos finances personnelles. Que ce soit pour un prêt immobilier, un crédit à la consommation ou des placements épargne, il est essentiel de saisir les implications des taux bancaires et leur influence sur notre capacité de remboursement et notre pouvoir d’achat. En effet, une augmentation des taux peut avoir pour conséquence d’alourdir les charges mensuelles des emprunteurs, ce qui nécessite une attention particulière dans l’évaluation de ses projets financiers.

Les différents types de taux d’intérêt, qu’ils soient fixes ou variables, entraînent divers niveaux de risque et de prévisibilité. Un emprunt à taux fixe offre une sécurité dans le temps, alors qu’un emprunt à taux variable, bien que parfois plus attractif au départ, peut constituer une présomption d’incertitude financière à long terme. Il devient donc vital de bien se renseigner et de fait, de comprendre comment les taux directeurs établis par les banques centrales influencent le coût du crédit.

Enfin, le TAEG doit être une priorité dans vos considérations. Ce taux vous donne une vision complète du coût réel de votre crédit, incluant tous les frais annexes. Ainsi, maîtriser les tonnes de détails relatifs aux taux bancaires n’est pas seulement une question de théorie, mais une clé concrète pour optimiser son budget et prendre des décisions éclairées. En résumé, la compréhension des taux bancaires actuels est non seulement une nécessité, mais un outil puissant pour naviguer efficacement dans l’univers complexe des finances personnelles.

FAQ sur les taux bancaires actuels

Qu’est-ce qu’un taux d’intérêt ? Les taux d’intérêt représentent le coût que vous devez payer pour emprunter de l’argent à une banque. Ils sont exprimés en pourcentage et varient selon le type de prêt.

Quels types de taux d’intérêt existent ? Il existe principalement deux types de taux d’intérêt : les taux fixes, qui restent constants pendant toute la durée du prêt, et les taux variables, qui peuvent fluctuer en fonction d’un indice de référence.

Comment les taux d’intérêt influencent-ils mes finances ? Les taux d’intérêt affectent le montant total que vous paierez sur un emprunt. Un taux plus élevé signifie des paiements mensuels plus importants et un coût total accru pour le crédit.

Qu’est-ce que le TAEG ? Le TAEG, ou Taux Annuel Effectif Global, est un indicateur qui inclut tous les frais liés à un crédit, ce qui permet d’évaluer le coût total de l’emprunt.

Comment les taux sont-ils déterminés ? Les taux d’intérêt sont influencés par divers facteurs, dont la politique monétaire de la banque centrale, la durée du prêt, et votre profil d’emprunteur, y compris votre solvabilité.

Pourquoi les taux d’intérêt varient-ils ? Les taux d’intérêt fluctuent en fonction des conditions économiques, y compris l’inflation, la demande de crédit, et les politiques des banques centrales.

Comment puis-je obtenir le meilleur taux d’intérêt ? Pour cela, il est conseillé de comparer les offres des différentes banques, d’améliorer votre dossier de crédit en payant vos dettes et en maintenant un bon historique de paiement.

Quelle est l’importance de comprendre les taux bancaires ? Comprendre les taux bancaires est crucial pour prendre des décisions éclairées concernant vos emprunts et votre épargne, ce qui peut avoir un impact significatif sur votre situation financière.