|

EN BREF

|

Dans le cadre d’un prêt immobilier, le choix de l’assurance emprunteur est souvent aussi crucial que celui de l’emprunt lui-même. En effet, le taux d’assurance peut influencer significativement le coût total du crédit. Ce guide complet a pour objectif de vous éclairer sur les différentes facettes du taux d’assurance emprunteur, notamment ses méthodes de calcul, ses fluctuations selon le profil de l’emprunteur et les implications de chaque choix. Nous aborderons également les subtilités qui peuvent vous aider à économiser sur cette dépense parfois négligée, afin d’optimiser au mieux votre financement immobilier.

Lorsqu’on envisage de souscrire un prêt immobilier, il est crucial de prendre en compte le taux d’assurance emprunteur, qui représente une part significative des coûts associés à l’emprunt. Cet article se penche sur les différents aspects de cette assurance, ses avantages et inconvénients, et propose des éclaircissements pratiques pour mieux comprendre son fonctionnement et son impact sur votre projet immobilier.

Avantages

Protection Financière

Le principal avantage du taux d’assurance emprunteur réside dans la protection financière qu’il offre. En cas de décès, d’incapacité de travail ou d’autres situations imprévues, cette assurance garantit le remboursement de tout ou partie du crédit immobilier, soulageant ainsi les proches de l’emprunteur d’une charge financière potentiellement écrasante.

Adaptabilité

Les contrats d’assurance emprunteur sont souvent adaptables aux besoins spécifiques de l’emprunteur. En fonction de l’âge, de l’état de santé ou même de la profession, il est possible de moduler le contrat et le taux applicable. Par exemple, une assurance avec une quotité de 100 % couvrira l’intégralité du prêt, tandis qu’une couverture partielle peut réduire les coûts.

Concurrence et Négociation

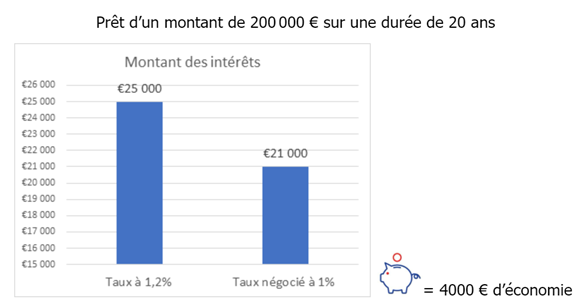

Le marché de l’assurance emprunteur est concurrentiel, ce qui permet aux emprunteurs de négocier leurs taux. En changeant d’assureur ou en utilisant des courtiers spécialisés, il est souvent possible de bénéficier de conditions plus avantageuses. Cela peut également se traduire par des économies significatives sur le coût total de votre prêt.

Inconvénients

Coût Élevé

Malgré les avantages qu’elle offre, l’assurance emprunteur peut représenter un coût élevé sur la durée d’un prêt immobilier. Selon le profil de l’emprunteur et les conditions de l’assurance, le taux peut varier considérablement, impactant ainsi le montant total à rembourser. Il est donc essentiel d’effectuer des comparaisons pour éviter des surprises désagréables.

Exclusions et Surprimes

De nombreux contrats d’assurance emprunteur comportent des exclusions et des conditions spécifiques qui peuvent limiter la couverture. Par exemple, les situations préexistantes ne sont pas toujours couvertes, et des surprimes peuvent être appliquées en fonction de l’état de santé de l’emprunteur. Ces clauses doivent être analysées attentivement avant la signature du contrat. Pour en savoir plus sur les surprimes, consultez ce lien : surprime d’assurance de prêt immobilier.

Processus de Souscription

La souscription d’une assurance emprunteur peut parfois s’avérer complexe et requérir du temps. Les demandeurs doivent souvent fournir une documentation médicale et passer des examens, ce qui peut retarder l’obtention du prêt immobilier. De plus, certaines banques imposent leurs propres contrats d’assurance, limitant ainsi la liberté de choix de l’emprunteur.

Pour ceux qui souhaitent approfondir leur compréhension de l’assurance emprunteur et des procédures en matière de courtage, plusieurs ressources sont disponibles. Vous pouvez consulter : courtier en assurance emprunteur, ou encore assurance emprunteur Cardif.

En résumé, la compréhension du taux d’assurance emprunteur est essentielle pour les futurs acquéreurs immobiliers. Prendre en compte à la fois les avantages et les inconvénients permettra d’effectuer un choix éclairé, adapté à votre situation finance personnelle. Pour obtenir plus d’informations sur ce sujet, vous pouvez visiter des guides complets comme celui proposé par Boursorama ou Meilleurtaux.

Dans le cadre d’un prêt immobilier, le taux d’assurance emprunteur joue un rôle essentiel qui mérite d’être compris en profondeur. En effet, cet élément financier est souvent sous-estimé, alors qu’il influence de manière significative le coût total de votre crédit. Ce guide complet vous expliquera en détail ce qu’est le taux d’assurance emprunteur, les facteurs qui le déterminent, et comment le calculer efficacement, afin de vous aider à faire les choix les plus éclairés dans votre parcours d’emprunteur.

Qu’est-ce que le Taux d’Assurance Emprunteur ?

Le taux d’assurance emprunteur est le pourcentage appliqué sur le montant du capital emprunté pour déterminer le coût de l’assurance. Cette assurance est conçue pour protéger à la fois l’emprunteur et le prêteur en cas de défaillance de remboursement due à des événements imprévus, tels que le décès, l’incapacité de travail, ou la maladie. En d’autres termes, elle garantit que le solde du prêt sera remboursé même si l’emprunteur ne peut plus honorer ses mensualités.

Les Méthodes de Calcul du Taux d’Assurance Emprunteur

Le Calcul Sur le Capital Initial

Une méthode courante pour calculer le coût de l’assurance emprunteur est basée sur le capital initial du prêt. Dans ce cas, le taux est appliqué sur le montant total emprunté dès le départ. Par exemple, pour un emprunt de 200 000 euros avec un taux d’assurance de 0,20%, l’assurance coûtera 400 euros par an, peu importe le capital restant dû.

Le Calcul Sur le Capital Restant Dû

Une autre méthode consiste à calculer l’assurance sur le capital restant dû. Dans ce cas, le coût de l’assurance diminuera au fur et à mesure que le capital sera remboursé. Cette méthode peut être plus avantageuse pour l’emprunteur, car elle réduit le coût global de l’assurance au fil du temps.

Les Facteurs Influençant le Taux d’Assurance Emprunteur

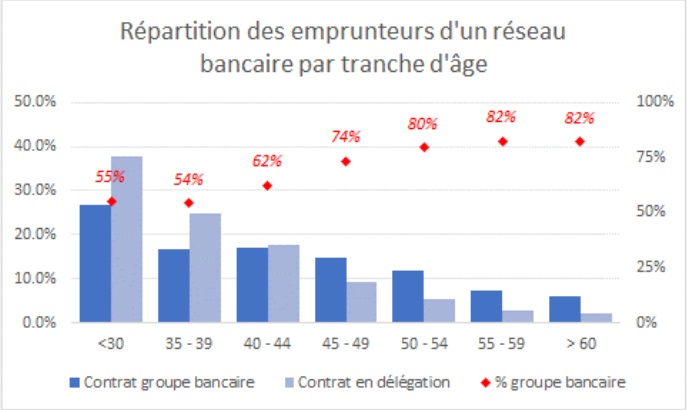

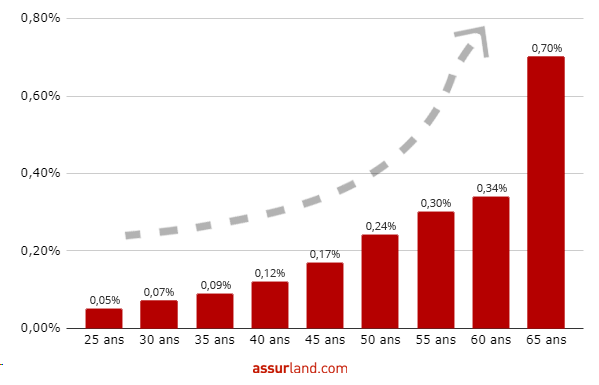

Plusieurs critères peuvent influer sur le taux d’assurance emprunteur. Parmi eux, l’âge de l’emprunteur, son état de santé, son métier, ainsi que le montant et la durée du prêt. Il est essentiel de connaître ces éléments pour comprendre comment ils impactent le tarif proposé. Par exemple, un emprunteur âgé ou présentant des problèmes de santé pourrait se voir imposer un taux plus élevé, connu sous le nom de surprime.

Où Trouver des Informations Fiables sur les Taux d’Assurance Emprunteur ?

Il est important de se tourner vers des sources fiables pour comparer les offres. Des sites tels que Empruntis ou Meilleurtaux offrent des outils de simulation et des explications claires sur le coût de l’assurance emprunteur, ce qui vous permettra de mieux appréhender vos finances.

Comprendre le taux d’assurance emprunteur est crucial pour optimiser le coût de votre prêt immobilier. En vous informant sur les différentes méthodes de calcul, les facteurs d’influence, et en comparant avec soin les offres disponibles, vous serez en mesure de prendre des décisions éclairées et adaptées à votre situation. Pour en savoir plus sur ce sujet, vous pouvez consulter des ressources supplémentaires comme ce guide sur les enjeux de l’assurance emprunteur ou ce contenu spécifique du Crédit Agricole.

La compréhension du taux d’assurance emprunteur est essentielle pour tout emprunteur souhaitant obtenir un prêt immobilier. Cet article vous aide à déchiffrer les différentes facettes des taux d’assurance, leurs implications sur le coût total de votre prêt et les stratégies pour choisir la meilleure option. Grâce à des conseils pratiques et des astuces, vous serez mieux préparé à naviguer dans le monde complexe des assurances de prêt immobilier.

Qu’est-ce que le Taux d’Assurance Emprunteur ?

Le taux d’assurance emprunteur est un pourcentage appliqué au montant emprunté, qui détermine le coût de votre assurance de prêt immobilier. Il est crucial de comprendre que ce taux peut varier en fonction de plusieurs éléments, y compris votre profil personnel, l’état de santé, et même le montant du crédit. En général, le taux se situe entre 0,05% et 0,31% selon les caractéristiques de l’emprunteur.

Comment Est Calculé le Taux ?

Le calcul du taux d’assurance peut se faire de deux manières principales : sur le capital initial emprunté ou sur le capital restant dû. La première méthode, souvent utilisée, permet de sécuriser le montant total dès le départ, tandis que la seconde s’ajuste au fil des remboursements du prêt. Comprendre cette distinction est essentiel pour évaluer l’impact de l’assurance sur vos mensualités.

Les Facteurs Influençant le Taux d’Assurance

Plusieurs facteurs peuvent avoir un impact significatif sur le taux d’assurance, notamment l’âge de l’emprunteur, son état de santé, le type de prêt et le montant de l’assurance souscrite. Par exemple, un emprunteur plus âgé ou ayant des antécédents médicaux peut se voir appliquer une surprime, augmentant ainsi le coût global de l’assurance. C’est pourquoi il est prudent de comparer les offres entre différents établissements avant de faire votre choix.

Astuces pour Baisser Votre Taux d’Assurance Emprunteur

Pour réduire le taux d’assurance emprunteur, plusieurs stratégies s’offrent à vous. Tout d’abord, n’hésitez pas à faire jouer la concurrence en consultant des plateformes comme lesfurets pour comparer les taux. De plus, une bonne santé peut jouer en votre faveur ; pensez à faire un bilan de santé complet avant de souscrire. Enfin, il est parfois possible de renégocier votre contrat d’assurance avec votre prêteur ou d’opter pour un contrat d’assurance externe, comme proposé par Cardif.

Les Avantages d’une Bonne Assurance Emprunteur

Une assurance emprunteur adaptée vous protège contre les imprévus pouvant affecter votre capacité de remboursement. En cas d’incapacité de travail due à un accident ou une maladie, l’assurance couvrira vos mensualités, vous évitant ainsi des pénalités financières sévères. Il est crucial de bien lire votre contrat pour comprendre les garanties offertes et les éventuelles exclusions.

En résumé, comprendre le taux d’assurance emprunteur est un élément clé dans la gestion de votre prêt immobilier. Une bonne connaissance des différents éléments pouvant influencer ce taux et des moyens de l’optimiser peut vous mener à de substantielles économies. N’hésitez pas à consulter des ressources en ligne comme Luko ou à analyser les informations fournies par Comparaison Assurances pour vous éclairer davantage sur le sujet.

| Axe de Comparaison | Détails |

| Calcul du Taux | Basé sur le capital initial ou le capital restant dû. |

| Profil de l’Emprunteur | Les caractéristiques personnelles (âge, santé) influencent le taux. |

| Quotité d’Assurance | Pourcentage de prêt couvert; de 1 à 100 %. |

| Surprime | Possible ajout au taux pour des risques spécifiques. |

| Durée de l’Assurance | Correspond à la durée du prêt, mais peut être renouvelée. |

| Coût Total | Calculé en tenant compte des primes sur la durée totale. |

| Options de Résiliation | Droit de changer d’assureur après 1 an. |

| Comparaison entre Assureurs | Comparer les taux et garanties pour une meilleure offre. |

Témoignages : Comprendre le Taux d’Assurance Emprunteur

Lorsque je me suis lancé dans l’achat de ma première maison, j’étais complètement perdu face aux différentes options de financement. Le taux d’assurance emprunteur semblait aussi complexe qu’indispensable. Après quelques recherches, j’ai compris qu’il existe deux méthodes principales pour déterminer le montant de cette assurance, soit basée sur le capital initial soit sur le capital restant dû. Cette distinction est essentielle pour éviter de surpayer.

Un ami m’a conseillé de comparer plusieurs offres avant de m’engager. J’ai donc pris le temps de demander des devis auprès de plusieurs assureurs. Ce processus m’a permis de découvrir qu’il existe des taux d’assurance qui peuvent varier considérablement, allant de 0,05 % à 0,31 % selon les profils d’emprunteurs. Cela m’a fait réaliser l’importance de bien choisir son assurance pour réduire le coût global de mon prêt immobilier.

En discutant avec un courtier en assurance, j’ai appris que la quotité d’assurance joue également un rôle crucial. En fait, ce pourcentage détermine la part du prêt couverte par l’assureur, et il peut varier de 1 à 100 %. Cela a eu un impact direct sur le montant de mes mensualités et sur le risque pris par l’assureur. Cette information m’a aidé à faire un choix éclairé concernant ma couverture.

Pour ceux qui s’inquiètent des surprimes d’assurance, j’ai découvert qu’il est crucial d’être transparent sur son état de santé lors de la demande. En effet, certaines conditions peuvent entraîner une majoration de la prime, ce que je n’avais pas anticipé au départ. Grâce à cette prise de conscience, j’ai pu poser les bonnes questions et éviter des coûts supplémentaires.

Enfin, la législation sur l’assurance emprunteur me semblait floue, mais une consultation avec un expert m’a fourni des réponses claires. Il est fondamental de connaître ses droits et d’explorer les différentes options disponibles. Cela a non seulement renforcé ma confiance dans le processus de négociation, mais m’a également permis de faire des choix informés qui pourront me faire économiser sur le long terme.

Dans le cadre d’un prêt immobilier, le taux d’assurance emprunteur représente un élément clé à prendre en compte. En 2024, maîtriser les subtilités de ce taux est indispensable pour optimiser le coût total de votre crédit. Cet article vous propose un guide complet pour comprendre le fonctionnement, la détermination et les critères influençant le taux d’assurance emprunteur, afin de faire des choix éclairés lors de votre projet immobilier.

Qu’est-ce que le Taux d’Assurance Emprunteur ?

Le taux d’assurance emprunteur est le pourcentage appliqué sur le montant du prêt que l’emprunteur doit payer pour couvrir son assurance. Cette assurance est destinée à garantir le remboursement du crédit en cas de défaillance de l’emprunteur, notamment en cas de décès, d’incapacité de travail ou d’autres événements imprévus. En substance, elle protège à la fois l’emprunteur et l’établissement prêteur.

Les Méthodes de Calcul du Taux

Il existe deux méthodes principales pour déterminer le montant de l’assurance emprunteur :

- Calcul sur le capital initial : L’assurance est calculée sur le capital emprunté initialement, ce qui signifie que le montant de l’assurance reste constant tout au long du prêt.

- Calcul sur le capital restant dû : Ici, l’assurance est revue à la baisse chaque année, car elle est calculée sur le capital restant à rembourser. Cette méthode peut permettre de réduire le coût total de l’assurance sur la durée du prêt.

Les Facteurs Influençant le Taux d’Assurance

Plusieurs éléments peuvent influencer le taux d’assurance emprunteur, notamment :

- Âge de l’emprunteur : Plus l’emprunteur est âgé, plus le risque perçu par l’assureur augmente, ce qui peut entraîner un taux plus élevé.

- État de santé : Les antécédents médicaux ou la présence de maladies chroniques peuvent également jouer un rôle dans le coût de l’assurance.

- Profession : Certaines professions à risque peuvent aussi engendrer une surprime, impactant le taux d’assurance final.

- Antécédents de crédit : Un historique de crédit solide peut permettre de négocier un meilleur taux.

Comment Comparer les Taux d’Assurance ?

Pour obtenir le meilleur taux d’assurance emprunteur, il est crucial de comparer différentes offres. Voici quelques conseils pratiques :

- Utilisez des comparateurs d’assurance : Ces outils en ligne vous permettent de visualiser rapidement les différentes propositions du marché.

- Consultez un courtier en assurance : Un professionnel peut vous orienter vers les meilleures options adaptées à votre profil.

- Analysez les garanties proposées : Vérifiez ce qui est couvert par chaque contrat d’assurance, car les taux bas peuvent parfois exclure des garanties essentielles.

En somme, le taux d’assurance emprunteur est un élément indispensable à intégrer dans votre réflexion autour d’un prêt immobilier. En comprenant ses méthodes de calcul, les facteurs qui l’influencent et en comparant les différentes offres, vous serez en mesure de faire un choix éclairé qui vous permettra d’optimiser le coût de votre crédit. Prenez le temps d’étudier cette composante pour mieux préparer votre avenir financier.

Conclusion : L’Importance de Comprendre le Taux d’Assurance Emprunteur

La compréhension du taux d’assurance emprunteur est essentielle pour tout emprunteur qui envisage de contracter un prêt immobilier. En effet, ce taux est un élément déterminant qui influence le coût global de l’emprunt. Il est crucial de décortiquer ses composantes afin de s’assurer que l’on choisit la couverture la plus adaptée à ses besoins et à sa situation financière.

Les différentes méthodes de calcul du taux d’assurance, qu’il soit basé sur le capital emprunté ou sur le capital restant dû, peuvent avoir un impact significatif sur le montant des cotisations. Un emprunteur éclairé saura examiner ces options pour maximiser son pouvoir d’achat et réduire le coût de son assurance. De plus, se familiariser avec les éventuelles surprimes liées à certaines conditions, telles que l’âge ou les problèmes de santé, permettra d’anticiper les frais imprévus.

D’autre part, il est important de rappeler que la loi sur l’assurance emprunteur offre certaines protections aux emprunteurs, leur permettant de choisir leur propre assureur plutôt que de se conformer à l’assureur imposé par l’établissement prêteur. Ce choix peut offrir des économies substantielles sur le long terme.

Enfin, en prenant le temps de comparer les offres et de s’informer des différentes options disponibles, les emprunteurs peuvent non seulement économiser sur leur assurance emprunteur, mais également s’assurer d’une couverture adéquate qui protégera leurs intérêts en cas d’accident de parcours. Ainsi, une bonne stratégie d’assurance est à la fois un avantage financier et un véritable atout pour la sérénité des emprunteurs dans leur projet immobilier.