|

EN BREF

|

Lorsqu’il s’agit d’acquérir un bien immobilier, un des aspects souvent négligés par les acheteurs est l’assurance de prêt immobilier. Pourtant, cette assurance joue un rôle crucial en offrant une protection financière en cas de difficultés à rembourser le prêt. Dans ce contexte, il est essentiel de comprendre les différentes garanties et options disponibles, ainsi que leur impact sur le coût total de l’emprunt. Ce guide a pour objectif d’éclairer les futurs acquéreurs sur les spécificités de l’assurance emprunteur, afin qu’ils puissent faire des choix éclairés et adaptés à leur situation personnelle.

Lorsqu’un acheteur envisage de financer un bien immobilier, l’assurance de prêt immobilier devient un élément incontournable à prendre en compte. En effet, cette assurance vise à protéger à la fois l’emprunteur et le prêteur en garantissant le remboursement du prêt en cas de difficultés. Ce guide vous permettra de découvrir les avantages et les inconvénients associés à ces assurances, afin de faire un choix éclairé pour votre projet immobilier.

Avantages

Protection Financière

L’un des principaux avantages de l’assurance de prêt immobilier est la protection financière qu’elle offre. En cas de décès, d’invalidité ou d’incapacité au travail, cette assurance prend en charge une partie ou la totalité des mensualités, évitant ainsi un éventuel surendettement. Cela représente une sécurité non seulement pour l’emprunteur, mais également pour la famille qui pourrait se retrouver dans une situation difficile.

Choix des Garanties

Les assurances de prêt offrent une variété de garanties adaptées aux différents profils d’emprunteurs. Les garanties peuvent inclure la couverture en cas de décès, d’invalidité totale, de perte d’emploi et bien d’autres. Cela permet à chaque emprunteur de personnaliser sa couverture en fonction de ses besoins spécifiques. Vous pouvez explorer les différentes options en consultant des guides en ligne comme celui proposé par Switchassur.

Simplification des Remboursements

Avec l’assurance de prêt, les démarches de remboursement en cas de sinistre se simplifient. Au lieu de devoir gérer des remboursements complexes, les assureurs s’occupent directement des échéances, apportant ainsi une tranquillité d’esprit à l’emprunteur.

Inconvénients

Coût de l’Assurance

Malgré ses nombreux avantages, l’assurance de prêt immobilier présente également des inconvénients. Le coût des primes peut être élevé, surtout pour les emprunteurs présentant des profils à risque tels que les seniors ou ceux avec des problèmes de santé. Cette dépense supplémentaire doit donc être intégrée dans le budget global de l’achat immobilier.

Conditions de Souscription

Les conditions de souscription peuvent également représenter un frein. Certaines assurances exigent des questionnaires de santé détaillés et peuvent appliquer des exclusions en fonction des résultats. Cela peut limiter l’accès à l’assurance pour certains emprunteurs, rendant leur projet immobilier plus compliqué.

Comparaison Nécessaire

Enfin, il est crucial de comparer les différentes offres du marché pour ne pas se retrouver avec une couverture inadéquate. Cela nécessite du temps et de la recherche, et il peut être frustrant de jongler entre les diverses options. Des plateformes comme comparaison-assurance-pret-immobilier.fr offrent une analyse détaillée des offres disponibles afin de faciliter ce choix.

En conclusion, l’assurance de prêt immobilier est un élément clé dans la sécurisation d’un projet d’achat immobilier. Bien que les avantages soient nombreux, il est essentiel de peser les inconvénients pour faire un choix éclairé. Pour plus d’informations sur les assurances de prêt, n’hésitez pas à consulter des guides complets comme celui proposé par Crédit Agricole.

Les assurances de prêts immobiliers constituent un élément crucial à prendre en compte lors de l’acquisition d’un bien immobilier. Elles garantissent la protection de l’emprunteur et de son entourage contre divers aléas qui pourraient compromettre le remboursement du crédit. Dans ce guide complet, nous examinerons les différents aspects des assurances emprunteurs afin d’aider les acheteurs à faire des choix éclairés.

Qu’est-ce qu’une Assurance Emprunteur ?

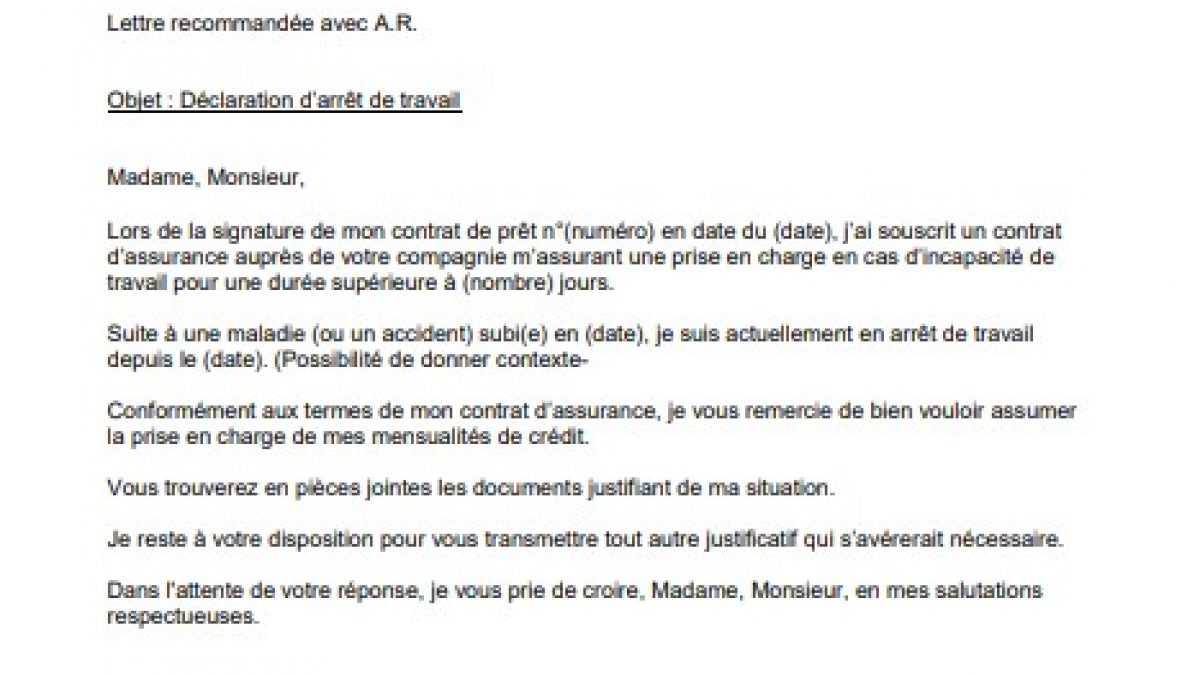

L’assurance emprunteur, également connue sous le nom d’assurance de prêt immobilier, est un contrat permettant de garantir le remboursement d’un crédit immobilier en cas de décès, d’incapacité de travail ou d’invalidité. Cette assurance est essentielle pour sécuriser la prise en charge des mensualités de remboursement, protégeant ainsi l’emprunteur et ses proches.

Les Différents Types de Garanties

Lorsque vous souscrivez une assurance emprunteur, il est important de comprendre les différents types de garanties disponibles. Parmi celles-ci, on trouve :

Les Garanties Obligatoires

Les garanties obligatoires incluent généralement la couverture en cas de décès. En souscrivant à ce type d’assurance, vous assurez que le capital restant dû sera remboursé au créancier en cas de décès de l’emprunteur.

Les Garanties Incontournables

Outre les garanties obligatoires, il existe également des garanties incontournables telles que l’incapacité temporaire de travail. Cette option permet de prendre en charge les mensualités de votre crédit en cas d’arrêt de travail prolongé dû à un accident ou une maladie.

Les Garanties Optionnelles

En fonction de votre situation personnelle, il peut être judicieux d’opter pour des garanties optionnelles. Ces garanties peuvent couvrir des risques comme l’invalidité permanente ou une perte d’emploi, offrant ainsi une protection supplémentaire.

Le Coût de l’Assurance Emprunteur

Le coût de l’assurance emprunteur varie selon plusieurs critères : l’âge de l’emprunteur, son état de santé, le montant du prêt et les garanties choisies. En moyenne, pour un prêt immobilier de 100 000 euros, le coût de l’assurance peut représenter un montant significatif à considérer dans votre budget. Pour plus de détails sur le coût de l’assurance, vous pouvez consulter les ressources disponibles ici : coût d’une assurance emprunteur.

Comment Choisir son Assurance Emprunteur ?

Le choix de l’assurance emprunteur doit se faire avec soin. Il est conseillé de comparer les différentes offres du marché, en tenant compte des garanties proposées et des tarifs. Vous pouvez également vous tourner vers des courtiers spécialisés pour obtenir des conseils adaptés à votre situation. Un guide utile à cet égard peut être trouvé ici : guide comparatif des assurances de prêts immobiliers.

Les assurances de prêts immobiliers jouent un rôle vital dans la sécurisation de votre investissement. Comprendre les différents types de garanties et le coût associé vous permettra de faire des choix éclairés et adaptés à votre situation personnelle. Prenez le temps d’étudier toutes les options disponibles et n’hésitez pas à solliciter des spécialistes pour vous guider dans ce processus essentiel.

Les assurances de prêts immobiliers sont souvent perçues comme un coût additionnel lors de l’acquisition d’un bien immobilier. Pourtant, elles jouent un rôle crucial dans la protection des emprunteurs contre divers aléas qui pourraient entraver leur capacité à rembourser leur crédit. Ce guide complet vous aidera à démystifier ce sujet, en abordant les types d’assurances, les garanties disponibles et les astuces pour faire le meilleur choix lors de votre souscription.

Qu’est-ce qu’une Assurance de Prêt Immobilier ?

Une assurance de prêt immobilier est une couverture essentielle qui garantit le remboursement de votre emprunt en cas de décès, d’invalidité ou d’incapacité. Elle permet également de protéger vos proches des conséquences financières engendrées par un imprévu. En général, cette assurance est exigée par les établissements de crédit avant l’octroi d’un prêt immobilier.

Les Différents Types de Garanties

Les assurances de prêt immobilier proposent plusieurs catégories de garanties, qui peuvent être adaptées en fonction de vos besoins spécifiques :

Les Garanties Obligatoires

Parmi les garanties obligatoires, on retrouve principalement la garantie décès et la garantie invalidité totale. Ces garanties assurent que l’assureur prendra en charge le remboursement du capital restant dû en cas de survenance d’un des événements couverts.

Les Garanties Optionnelles

Il existe également des garanties optionnelles, telles que la garantie d’incapacité temporaire de travail qui offre une protection lors des arrêts maladie de longue durée. Cela peut être un atout considérable pour éviter des soucis financiers en période difficile.

Faire le Bon Choix d’Assurance

Choisir la bonne assurance de prêt immobilier nécessite une attention particulière à plusieurs facteurs. Tout d’abord, il est crucial de comparer les offres disponibles sur le marché. En effet, les tarifs et types de garanties peuvent varier significativement. Utilisez des outils de comparaison d’assurance pour faciliter votre recherche. Des sites comme comparaison-assurance-pret-immobilier permettent d’analyser les meilleurs taux du marché.

Se Renseigner sur la Délégation d’Assurance

Depuis la mise en place de la loi Hamon, vous avez la possibilité de choisir une délégation d’assurance plutôt que d’accepter l’assurance groupe proposée par votre banque. Cela signifie que vous pouvez souscrire une assurance auprès d’un autre organisme, souvent à des conditions plus favorables. Renseignez-vous sur les différentes options qui s’offrent à vous, en consultant des guides comme ceux disponibles via Reassurez-moi.

Comprendre les assurances de prêts immobiliers est essentiel pour tout acheteur, car cela permet de protéger son investissement tout en sécurisant son avenir financier. En étant bien informé et en prenant le temps de comparer les offres, il est possible de trouver l’assurance qui répond le mieux à vos besoins et à votre situation. Pour une aide supplémentaire, envisagez de consulter des guides pratiques, tels que Ymanci, pour affiner votre choix.

Tableau Comparatif des Types d’Assurances de Prêts Immobiliers

| Type d’Assurance | Description |

| Assurance Décès | Couvre le remboursement du capital restant dû en cas de décès de l’emprunteur. |

| Assurance Invalidité | Prend en charge les mensualités si l’emprunteur devient invalide. |

| Assurance Incapacité Temporaire de Travail | Protège l’emprunteur en cas d’arrêt de travail pour maladie ou accident. |

| Garantie des Accidents de la Vie | Prévoit une couverture en cas d’accident de la vie quotidienne affectant la capacité de remboursement. |

| Options de Délégation | Permet de choisir une assurance différente de celle proposée par la banque. |

| Assurance Force Majeure | Couvre les aléas imprévus pouvant affecter le remboursement. |

| Assurance Prêt à Taux Zéro | Propose une protection spécifique pour les prêts à taux zéro. |

Témoignages sur la Compréhension des Assurances de Prêts Immobiliers

Lorsque j’ai décidé d’acheter ma première maison, j’étais complètement perdu face à l’assurance de prêt immobilier. Grâce au guide complet que j’ai trouvé, j’ai pu comprendre les différents types de garanties disponibles. La possibilité de choisir entre un contrat groupe et une délégation d’assurance m’a réellement éclairé sur les détails que je devais examiner. Maintenant, je sais que l’assurance n’est pas qu’une obligation, mais un véritable filet de sécurité pour protéger ma famille.

Avant de souscrire mon prêt, j’ai passé beaucoup de temps à comparer les offres d’assurance. Le guide complet sur les assurances de prêts immobiliers m’a aidé à construire un tableau comparatif de mes options. J’ai appris que les garanties de décès et d’invalidité sont fondamentales, mais que certaines assurances proposent également des garanties optionnelles qui peuvent s’avérer très utiles. Cette approche m’a permis de choisir un contrat qui correspondait parfaitement à mes besoins.

Je me suis souvent demandé si l’assurance est réellement obligatoire pour un prêt immobilier. En lisant le guide, j’ai appris que, même si elle n’est pas légalement imposée, elle est fortement recommandée pour assurer la tranquillité d’esprit. La compréhension des risques couverts par l’assurance ainsi que des conséquences d’un défaut de paiement m’a permis de prendre une décision éclairée. Cette information a été déterminante pour ma tranquillité d’esprit en tant qu’emprunteur.

J’ai également été surpris par le coût moyen de l’assurance pour un prêt immobilier. Grâce aux exemples fournis dans le guide, j’ai pu estimer le montant de l’assurance par rapport à mon prêt de 100 000 euros. Cela m’a aidé à intégrer cette dépense dans mon budget global et à éviter des mauvaises surprises lors de la signature de mon contrat.

En fin de compte, je recommande vivement ce guide à tous les futurs acheteurs. Le fait de comprendre les assurances de prêts immobiliers ainsi que leurs spécificités m’a donné la confiance nécessaire pour avancer dans mon projet immobilier. Ces connaissances m’ont non seulement aidé à choisir le bon contrat, mais m’ont aussi permis de me sentir plus serein face à l’avenir.

Lors de l’acquisition d’un bien immobilier, de nombreux acheteurs se retrouvent confrontés à une question souvent négligée : l’assurance de prêt immobilier. Cette assurance, qui peut sembler complexe au premier abord, joue un rôle essentiel dans la protection de l’emprunteur en cas d’imprévu. Cet article vise à clarifier les différents aspects de l’assurance de prêt immobilier, abordant ses caractéristiques, son fonctionnement, ainsi que ses différentes garanties afin d’aider les futurs acheteurs à faire un choix éclairé.

Qu’est-ce que l’assurance de prêt immobilier ?

L’assurance de prêt immobilier est une protection essentielle pour tout emprunteur. Elle garantit le remboursement du prêt en cas d’incidents tels que le décès, l’invalidité ou l’incapacité de travail de l’emprunteur. Ainsi, cette assurance permet de sécuriser le montant du crédit contracté et d’éviter des difficultés financières pour la famille en cas de coup dur.

Les types d’assurances disponibles

Il existe principalement deux types d’assurances pour les prêts immobiliers : le contrat groupe proposé par les banques et la délégation d’assurance. Le contrat groupe est souvent moins cher et proposé directement par la banque. Cependant, il peut comporter des limitations sur les garanties. La délégation d’assurance, quant à elle, permet à l’emprunteur de choisir une assurance tierce, souvent plus adaptée à ses besoins. Il est donc crucial de bien analyser ces deux options avant de faire un choix.

Les garanties obligatoires

Lors de la souscription d’une assurance de prêt immobilier, certaines garanties sont obligatoires. Il s’agit principalement des garanties décès et invalidité. La garantie décès assure le remboursement du capital restant dû en cas de décès de l’emprunteur, tandis que la garantie invalidité protège l’emprunteur en cas d’incapacité à travailler. Assurez-vous que le contrat que vous choisissez couvre ces éléments afin d’être pleinement protégé.

Les garanties optionnelles

Outre les garanties obligatoires, l’emprunteur a également la possibilité d’opter pour des garanties optionnelles. Celles-ci comprennent la garantie perte d’emploi et la garantie des maladies graves. Bien que non obligatoires, ces options peuvent s’avérer très utiles selon la situation personnelle de chaque emprunteur. Il est recommandé de bien évaluer ses besoins avant de souscrire à des garanties optionnelles.

Les critères de choix de l’assurance de prêt

Pour faire un choix éclairé, plusieurs critères entrent en jeu. Premièrement, il est important de comparer les taux et les tarifs proposés par différentes assurances. Bien que le prix soit un facteur décisif, ne négligez pas la qualité des garanties offertes. Ensuite, tenez compte de votre situation personnelle et professionnelle, car cela influencera vos besoins en matière de couverture. N’oubliez pas non plus de vérifier les conditions d’adhésion et de résiliation des contrats.

En résumé, comprendre l’assurance emprunteur est fondamental pour toute personne souhaitant acquérir un bien immobilier. Évaluant les options disponibles ainsi que les spécialisations des garanties, l’achat d’une assurance de prêt immobilier peut se traduire par une sécurité financière accrue pour l’emprunteur et ses proches. Prenez le temps d’analyser chaque offre et n’hésitez pas à demander conseil à des courtiers spécialisés pour maximiser votre protection.

Conclusion : L’Essentiel à Retenir sur les Assurances de Prêts Immobiliers

En conclusion, comprendre les assurances de prêts immobiliers est primordial pour tout futur acheteur. La décision d’opter pour ce type d’assurance doit être éclairée et réfléchie. En effet, ce n’est pas seulement une démarche administrative ; il s’agit d’une décision qui peut avoir des conséquences cruciales sur votre situation financière à long terme. L’assurance emprunteur protège non seulement l’emprunteur et ses proches en cas d’imprévu, mais elle offre également une tranquillité d’esprit quant à la gestion de ses devoirs financiers.

Il est fondamental de distinguer les différentes garanties proposées dans les contrats d’assurance. Les garanties essentielles, telles que le décès, l’invalidité et l’incapacité de travail, doivent être soigneusement examinées et comparées. Par ailleurs, les options supplémentaires peuvent apporter un niveau de couverture adapté à votre situation personnelle. Évaluer ces aspects assurera que vous ne serez pas pris au dépourvu en cas d’événements malheureux.

Un autre point non négligeable réside dans la comparaison des différentes offres d’assurances. Grâce à la transparence accrue des informations et la possibilité d’adapter votre contrat en fonction de vos besoins spécifiques, il est désormais plus accessible de trouver une assurance qui convient parfaitement à votre projet immobilier. Cette étape de comparaison vous permettra d’optimiser le coût de votre assurance, en tenant compte de l’ensemble des garanties proposées.

Pour finir, les assurances de prêts immobiliers ne doivent pas être considérées comme une simple formalité. Elles sont un outil de protection indispensable pour garantir votre avenir financier face aux aléas de la vie. Développer une compréhension approfondie des conditions et des possibles options disponibles est la clé pour faire un choix éclairé et sécurisant.