|

EN BREF

|

Dans le cadre d’un financement immobilier, les taux d’intérêt jouent un rôle déterminant dans le coût global de votre prêt. Ils influencent non seulement le montant de vos mensualités, mais également la durée totale de votre emprunt. À l’heure où les emprunteurs cherchent à optimiser leur budget, il est essentiel de saisir les différents types de taux d’intérêt, leur fonctionnement, ainsi que les critères qui les déterminent. Cette compréhension est la clé pour faire des choix éclairés et naviguer sereinement dans l’univers des prêts immobiliers.

Les taux d’intérêt immobiliers sont un élément déterminant pour tout emprunteur souhaitant financer un projet immobilier. Ils influencent directement le coût total des emprunts et les mensualités à rembourser. Dans cet article, nous explorerons les avantages et inconvénients des différents types de taux d’intérêt, pour vous aider à prendre une décision éclairée au moment de votre achat.

Avantages

Un des principaux avantages des taux d’intérêt immobiliers, surtout pour les emprunts à taux fixe, est la prévisibilité des remboursements. Cela permet aux emprunteurs de planifier leur budget sur la durée totale du prêt en sachant exactement combien ils auront à rembourser chaque mois.

De plus, dans un contexte de taux d’intérêt bas, choisir un emprunt à taux fixe permet de verrouiller une condition avantageuse sur le long terme, quel que soit l’évolution future des taux du marché. Cette sécurité financière est appréciée par de nombreux emprunteurs qui souhaitent éviter les phénomènes d’augmentation soudaine des mensualités.

Les taux variables, quant à eux, peuvent offrir un recours à des taux initiaux plus bas, rendant les premières mensualités plus abordables. Cela peut être intéressant pour les acheteurs qui prévoient de vendre leur bien dans un délai court.

Inconvénients

Toutefois, les taux d’intérêt immobiliers présentent également des inconvénients. Dans le cas des taux variables, l’incertitude demeure quant à l’évolution future des taux. Une hausse imprévue pourrait augmenter considérablement le coût total de l’emprunt, plongeant l’emprunteur dans une situation financière délicate.

En ce qui concerne les taux fixes, bien que le remboursement soit constant, ils peuvent parfois être plus élevés que les taux variables initiaux. Cela pourrait contribuer à un coût plus élevé sur le long terme, surtout si les taux d’intérêt du marché baissent après la signature de l’emprunt.

Il est également important de noter que les établissements prêteurs examinent le taux d’endettement de l’emprunteur, ce qui peut impacter les montants qu’ils sont prêts à prêter. Une mauvaise gestion de ce ratio peut entraîner le refus d’un prêt ou des conditions moins favorables.

En définitive, comprendre les taux d’intérêt immobiliers est fondamental pour tout emprunteur désireux de naviguer dans le monde complexe des crédits immobiliers. Il convient de peser soigneusement les avantages et inconvénients de chaque option avant de prendre une décision. Les emprunteurs doivent évaluer leur situation personnelle et leurs objectifs financiers pour choisir le type de taux qui leur convient le mieux. Pour plus d’informations utiles, vous pouvez consulter des ressources comme ce lien sur les taux d’intérêt immobiliers.

Lorsqu’il s’agit de financer un projet immobilier, la compréhension des taux d’intérêt est essentielle. Ces taux définissent non seulement le coût de l’emprunt, mais influencent aussi significativement le budget global de chaque emprunteur. Cet article a pour objectif d’éclairer les différents aspects des taux d’intérêt immobiliers afin d’aider les futurs emprunteurs à prendre des décisions éclairées.

Qu’est-ce que le taux d’intérêt ?

Le taux d’intérêt est le coût que vous payez pour emprunter de l’argent. Il représente le pourcentage du montant emprunté que l’établissement financier vous facturera lors du remboursement du prêt. Ce coût peut être déterminé par plusieurs facteurs, notamment la durée du prêt, le montant emprunté ainsi que le profil de risque de l’emprunteur.

Types de taux d’intérêt

Il existe plusieurs types de taux d’intérêt que les emprunteurs peuvent rencontrer :

Taux fixe

Un taux fixe reste constant tout au long de la durée du prêt. Cela offre une stabilité financière, car les paiements mensuels ne fluctuent pas en fonction des mouvements du marché.

Taux variable

À l’inverse, un taux variable peut changer à intervalles réguliers, généralement en fonction d’un indice de référence. Cela peut entraîner des économies en période de baisse des taux, mais également des coûts plus élevés lorsque les taux augmentent. Pour en savoir plus sur le fonctionnement des taux fixes et variables, consultez cet article ici.

Calcul des taux d’intérêt

Le calcul des intérêts d’un prêt immobilier dépend de la formule mathématique appliquée ainsi que du type de prêt choisi. Pour obtenir une estimation des intérêts à verser, vous pouvez utiliser des simulateurs en ligne ou consulter des guides détaillés. Par exemple, pour voir comment calculer les intérêts, visitez cet article explicatif ici.

Impact du taux d’endettement

Le taux d’endettement est un critère clé examiné par les banques lors de l’octroi d’un prêt immobilier. C’est le rapport entre les revenus de l’emprunteur et ses dettes mensuelles. Un taux d’endettement élevé peut dissuader les banques d’accorder un prêt, car cela indique un risque plus important pour elles. Les emprunteurs doivent donc veiller à maintenir leur taux d’endettement à un niveau raisonnable afin d’augmenter leurs chances d’obtenir un financement.

Choisir intelligemment son taux d’intérêt

Dans le choix entre un taux fixe ou variable, il est crucial que chaque emprunteur évalue sa tolérance au risque et sa capacité de remboursement. Un taux fixe est souvent recommandé pour ceux qui préfèrent la prévisibilité, tandis qu’un taux variable peut convenir à ceux qui s’attendent à une baisse des taux d’intérêt sur le marché. Pour une analyse complète des taux actuels du marché, vous pouvez consulter le baromètre des taux à jour ici.

La compréhension des taux d’intérêt immobiliers est fondamentale pour tout emprunteur souhaitant financer un projet immobilier. En examinant les différents types de taux, leur calcul et leur impact sur votre situation financière, vous serez mieux préparé à faire des choix éclairés. Pour approfondir vos connaissances sur les crédits immobiliers, n’hésitez pas à consulter les guides disponibles ici.

Avant de vous engager dans un prêt immobilier, il est crucial de bien comprendre les taux d’intérêt qui sont appliqués. Ceux-ci déterminent non seulement le coût total de votre crédit, mais influencent également vos finances personnelles sur le long terme. Cet article vous guide à travers les différentes notions qui entourent les taux d’intérêt afin de vous permettre de faire des choix éclairés et avantageux.

Qu’est-ce qu’un taux d’intérêt immobilier ?

Le taux d’intérêt d’un prêt immobilier représente le coût que vous devrez payer à l’établissement prêteur pour le service qu’il rend en vous prêtant de l’argent. Ce taux est généralement exprimé en pourcentage et est appliqué sur la somme empruntée, ce qui a un impact direct sur le montant total à rembourser sur toute la durée du prêt.

Types de taux d’intérêt : fixe et variable

Il existe principalement deux types de taux d’intérêt que vous pouvez rencontrer : le taux fixe et le taux variable. Un prêt à taux fixe signifie que le taux d’intérêt et les mensualités associées resteront constants tout au long de la période de remboursement. En revanche, un prêt à taux variable peut fluctuer selon un indice de référence, rendant ainsi les mensualités incertaines. Cette distinction est essentielle pour anticiper vos remboursements futurs.

Comment sont calculés les taux d’intérêt ?

Le calcul des taux d’intérêt dépend de plusieurs facteurs, notamment la durée du prêt, mais également votre profil emprunteur. Les banques évaluent la capacité de remboursement des emprunteurs, souvent à travers le taux d’endettement, pour déterminer le risque associé à la délivrance du crédit. Plus votre profil est solide, plus vous aurez accès à des taux avantageux.

L’importance de comparer les offres

Avant de choisir un prêt immobilier, il est primordial de comparer les offres de différents établissements. Grâce à Internet, vous avez accès à de nombreux outils et simulateurs qui vous permettront de visualiser les diverses options disponibles. En effectuant cette comparaison, vous pourrez non seulement identifier les meilleurs taux d’intérêt, mais aussi évaluer les frais supplémentaires qui peuvent s’ajouter au coût total du crédit.

Anticiper les fluctuations des taux

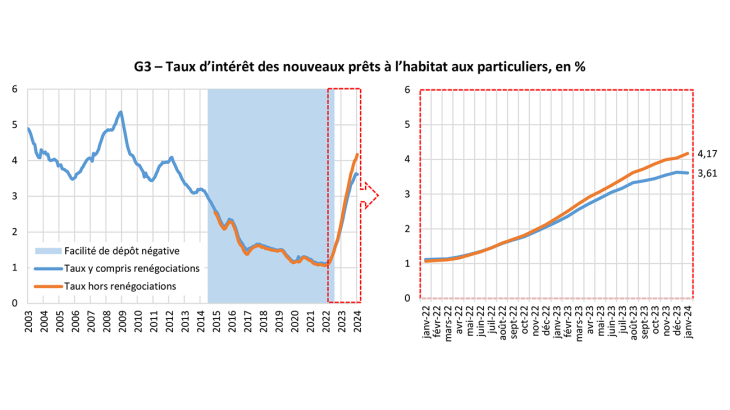

Pour mieux gérer vos futurs remboursements, il est sage d’anticiper les tendances des taux d’intérêt. Si vous optez pour un prêt à taux variable, gardez à l’esprit que les fluctuations économiques peuvent entraîner des hausses. Des ressources comme celle-ci peuvent vous aider à comprendre comment fonctionne le marché des taux immobiliers et à vous préparer efficacement : en savoir plus.

En somme, les taux d’intérêt immobiliers représentent un élément fondamental à maîtriser pour tout emprunteur souhaitant réaliser un projet immobilier. Que vous choisissiez un taux fixe ou variable, comprenez bien les implications financières de votre choix. N’hésitez pas à consulter des guides et experts pour affiner votre compréhension et profiter des meilleures offres sur le marché. Pour plus d’informations, consultez également ce guide complet.

| Type de Taux | Caractéristiques |

| Taux Fixe | Le taux reste constant pendant toute la durée du prêt, offrant une prévisibilité des paiements. |

| Taux Variable | Le taux peut fluctuer en fonction des taux du marché, pouvant entraîner des paiements mensuels imprévisibles. |

| Taux Révisable | Ce taux est révisé à intervalles réguliers, souvent annuels, s’ajustant à l’évolution des marchés. |

| Taux Nominal | Il ne prend pas en compte les frais annexes, donnant une vision limitée du coût réel de l’emprunt. |

| Taux Effectif Global (TEG) | Inclut tous les frais liés au prêt, permettant d’évaluer plus précisément le coût total. |

| Impact sur le Taux d’Endettement | Le type de taux influence le calcul du taux d’endettement, critère clé pour l’octroi de crédit par les banques. |

Témoignages sur la compréhension des taux d’intérêt immobiliers

Lors de ma quête pour un prêt immobilier, j’ai rapidement compris que le taux d’intérêt n’était pas à prendre à la légère. J’ai rencontré plusieurs conseillers, et l’un d’eux m’a expliqué que le choix entre un taux fixe et un taux variable peut avoir un impact considérable sur le coût total de mon emprunt. Cette distinction m’a éclairé sur l’importance de choisir la bonne option en fonction de mes projets futurs et de ma capacité de remboursement.

Un ami à moi a récemment fait l’erreur de prendre un taux variable sans vraiment comprendre son fonctionnement. Au début, il était satisfait de la faible mensualité, mais il a vite réalisé que chaque hausse des taux avait un impact direct sur son budget. Ce retour d’expérience m’a amené à me pencher davantage sur le fonctionnement des taux d’intérêt et à envisager la sécurité d’un taux fixe.

En discutant avec un responsable de ma banque, j’ai appris que le taux d’endettement est un élément crucial dans l’évaluation de ma demande de prêt. Il m’a conseillé de garder ce taux en dessous de 33 % pour maximiser mes chances d’obtenir un bon taux. Cette conversation m’a permis de mieux comprendre comment les banques évaluent la solvabilité des emprunteurs et pourquoi il est essentiel de se préparer avant de faire une demande de financement.

Un autre aspect important que j’ai découvert est la façon dont les taux d’intérêt sont liés au profil emprunteur. Mon conseiller m’a expliqué que des facteurs tels que mes revenus, mes dettes et même mes économies pouvaient influencer le taux proposé. Cette personnalisation des offres m’a ouvert les yeux sur la nécessité de négocier et de comparer les offres de prêts.

Enfin, en utilisant un simulateur de calcul de taux d’intérêt, j’ai pu visualiser concrètement les conséquences des différents taux sur le coût total de mon emprunt. Cela m’a été d’une grande utilité pour prendre une décision éclairée. En fin de compte, comprendre les taux d’intérêt immobiliers s’est révélé être un facteur décisif pour mon projet d’acquisition immobilière, et je recommande vivement à tout emprunteur d’investir du temps pour se former à ce sujet.

Lorsque vous envisagez de contracter un prêt immobilier, il est essentiel de bien saisir le fonctionnement des taux d’intérêt. Cela influence non seulement le coût total de votre emprunt, mais également votre capacité de remboursement sur le long terme. Cet article vous guidera à travers les différentes facettes des taux, leur calcul et les critères à prendre en compte pour faire le choix le plus judicieux possible.

Qu’est-ce qu’un taux d’intérêt immobilier ?

Le taux d’intérêt d’un prêt immobilier représente le coût que vous paierez pour emprunter de l’argent. Il est exprimé en pourcentage du montant principal emprunté et est généralement appliqué sur la durée entière du prêt. Ce taux peut avoir une grande diversité, influençant directement le montant des échéances mensuelles et le total des intérêts à payer sur la durée du prêt.

Taux fixe ou variable : Quelle option choisir ?

Lors de la souscription d’un crédit immobilier, l’emprunteur a le choix entre un taux fixe et un taux variable. Le taux fixe reste constant pendant toute la période d’emprunt, offrant une sécurité et une prévisibilité budgétaire. À l’inverse, le taux variable peut fluctuer en fonction des conditions du marché. Bien qu’il puisse offrir des taux initiaux plus bas, il comporte un risque si les taux d’intérêt augmentent à l’avenir.

Comment sont calculés les taux d’intérêt ?

Le calcul des taux d’intérêt repose sur plusieurs facteurs. Les banques évaluent principalement le profil emprunteur, qui inclut les revenus, l’historique de crédit et le taux d’endettement. Un profil solide peut mener à des taux plus attractifs. Par ailleurs, les caractéristiques du projet immobilier, comme la durée du prêt, influent également sur le taux proposé.

L’impact de la durée du prêt sur le taux

La durée du prêt a un impact significatif sur le taux d’intérêt. En général, plus la durée est longue, plus le taux peut être élevé, bien que certaines promotions et conditions particulières puissent varier cette règle. Il est fondamental de trouver un équilibre entre une durée acceptable pour ses finances et un taux d’intérêt compétitif.

Les frais associés au taux d’intérêt

Il est crucial de comprendre que le taux d’intérêt n’est pas la seule composante à considérer dans un prêt immobilier. Il existe des frais annexes tels que les frais de dossier, l’assurance emprunteur, et les frais de garantie. Tous ces éléments peuvent alourdir le montant total du crédit, et il est donc judicieux de demander un TAEG (Taux Annuel Effectif Global) pour quantifier le coût total de votre emprunt.

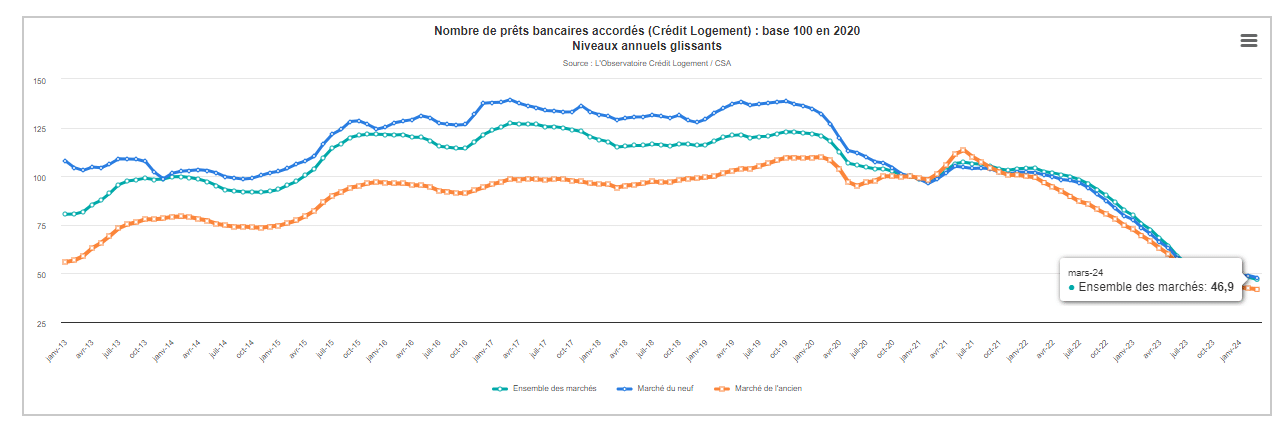

Anticiper les fluctuations des taux

Les taux d’intérêt évoluent en fonction de nombreux facteurs économiques, allant de la politique monétaire aux tendances du marché immobilier. Pour naviguer dans ces incertitudes, il est conseillé d’anticiper les fluctuations des taux par une bonne préparation financière et en restant informé des tendances économiques. Cela permet aux emprunteurs de mieux se positionner au moment de la souscription.

Comprendre les taux d’intérêt immobiliers est une étape cruciale pour tout emprunteur souhaitant réaliser un projet immobilier. Évaluer les types de taux, savoir comment ils sont calculés et tenir compte des frais associés sont des éléments essentiels pour faire un choix éclairé. En prenant le temps de bien analyser votre situation financière et les conditions du prêt, vous pourrez minimiser les coûts et maximiser vos chances de réussite dans votre projet immobilier.

Conclusion sur les Taux d’Intérêt Immobiliers

En résumé, comprendre les taux d’intérêt immobiliers est essentiel pour chaque emprunteur souhaitant devenir propriétaire. Ces taux déterminent non seulement le coût total de votre prêt immobilier, mais influencent également votre capacité à obtenir un financement. Lorsque vous vous lancez dans un projet immobilier, il est impératif d’évaluer vos besoins financiers et de reconnaître les obligations qui en découlent. Le taux d’endettement joue un rôle déterminant dans l’évaluation de votre dossier par les établissements financiers ; il est donc crucial de le maîtriser.

Le choix entre un taux fixe et un taux variable devra également être effectué avec soin. Un taux fixe offre une stabilité pendant toute la durée du crédit, tandis qu’un taux variable peut être plus attractif initialement, mais comporte une incertitude liée aux fluctuations du marché. En tant qu’emprunteur, vous devez peser ces options en fonction de votre tolérance au risque et de vos capacités de remboursement.

Il est fondamental de se familiariser avec les différents types de taux d’intérêt, qu’ils soient simples, réels ou nominaux. Chaque type a des implications financières différentes, et comprendre ces nuances peut vous aider à prendre des décisions éclairées. De même, il est conseillé d’explorer les offres des banques et organismes financiers pour bénéficier des meilleurs taux.

En définitive, la clé réside dans l’information et la préparation. En vous renseignant sur les mécanismes des taux d’intérêt et en analysant votre situation personnelle, vous serez en mesure de naviguer dans le monde complexe du crédit immobilier avec assurance et discernement. Cette connaissance vous permettra non seulement d’optimiser le coût de votre crédit, mais également de participer activement à la réalisation de votre projet immobilier.